стресс-тесты фрс

ФРС: Все 23 тестируемых банка США прошли ежегодно проводимый банковский стресс-тест

- 29 июня 2023, 14:37

- |

Совет управляющих Федеральной резервной системы публикует результаты ежегодного банковского стресс-теста, который демонстрирует, что крупные банки имеют хорошие возможности для того, чтобы пережить серьезную рецессию и продолжать кредитовать домохозяйства и предприятия даже во время серьезной рецессии.

For release at 4:30 p.m. EDT

Совет управляющих Федеральной резервной системы в среду опубликовал результаты своего ежегодного банковского стресс-теста, который демонстрирует, что крупные банки имеют хорошие возможности для того, чтобы пережить серьезную рецессию и продолжать кредитовать домохозяйства и предприятия даже во время серьезной рецессии.

«Сегодняшние результаты подтверждают, что банковская система остается сильной и устойчивой», — сказал вице-председатель по надзору Майкл С. Барр. «В то же время этот стресс-тест является лишь одним из способов измерения этой силы. Мы должны сохранять скромность в отношении того, как могут возникать риски, и продолжать нашу работу по обеспечению устойчивости банков к целому ряду экономических сценариев, рыночных потрясений и других стрессов».

( Читать дальше )

- комментировать

- 155

- Комментарии ( 0 )

Все ведущие американские банки прошли стресс-тесты ФРС

- 23 июня 2017, 12:11

- |

23.06.2017|11:45|

Крупнейшие банки США прошли гипотетический «стресс-тест» и могут продолжить кредитование даже во время глубокой рецессии, указала ФРС, что может увеличить шансы банковской индустрии на смягчение регулирования.

В рамках первой части своих ежегодных тестов ФРС в четверг заявила, что 34 крупнейших банка США значительно улучшили свою защиту со времени финансового кризиса 2008 года. Эти результаты показывают, что многие банки могут получить разрешение ФРС на увеличение дивидендных выплат инвесторам на следующей неделе, после 2-го раунда тестов.

Этот итог дает аргументы администрации Дональда Трампа и республиканцам в конгрессе, которые считают часть правил, введенных после финансового кризиса, избыточными и хотят смягчить их с целью стимулирования экономического роста. Сторонники этих правил говорят, что сильные позиции банков доказывают эффективность регулирования, а не тот факт, что оно должно быть сокращено.

«Ожидания некоего дерегулирования со стороны Трампа высоки как никогда, – указал в электронном письме в четверг Уильям Хайнс, инвестиционный менеджер в Aberdeen Asset Management. – Банки сами активно его лоббируют, и явно сильные результаты стресс-тестов поддержат их аргументы. Но это далеко не предрешено».

На прошлой неделе Министерство финансов США опубликовало отчет о банковском регулировании, в котором рекомендовало ФРС подумать об изменении стресс-тестов.

Согласно отчету, планы ни одного из банков, даже крупнейших, не должны отклоняться только по «качественным» причинам. Чиновники ФРС уже рассматривают возможность таких изменений. Во время 2-го раунда тестов, результаты которого должны быть опубликованы на следующей неделе, ФРС обычно изучает практику «качественного» риск-менеджмента банков.

В отчете также сказано, что тесты должны проводиться лишь раз в 2 года, а не ежегодно, если не происходит никаких чрезвычайных событий. ФРС также рекомендуется предложить общественности вносить свой вклад в тесты, включая гипотетические сценарии и математические модели.

Любое масштабное смягчение правил потребует времени. В администрации Трампа немного чиновников, занимающихся банковским регулированием, и попытки изменить его в конгрессе столкнутся с противодействием со стороны демократов.

Начальные результаты тестов третий год подряд показали, что все крупные банки отвечают определению хорошего финансового состояния, разработанному ФРС. Один из представителей ФРС заявил, что крупные банки преодолели гипотетический спад даже с более высоким уровнем капитала, чем имели до начала кризиса 2008 года.

При этом некоторые банки проявили себя хуже, чем другие, в рамках «резко неблагоприятного» сценария высокой безработицы и глубокой глобальной рецессии. В этом сценарии коэффициенты достаточности капитала Morgan Stanley снизились сильнее, чем у любого другого банка, – например, его коэффициент достаточности собственного капитала 1-го уровня упал до 9,4% с фактического значения в 17,8% на конец 4-го квартала, т. е. на 8,4 процентного пункта. В числе других банков, которые столкнулись с наибольшим снижением коэффициентов достаточности капитала в резко неблагоприятном сценарии, оказались Goldman Sachs, Citigroup и HSBC North America Holdings. Однако все их коэффициенты достаточности нормативного капитала даже при этом сценарии остались выше уровня минимальных требований ФРС.

Вторая часть ежегодных тестов, привлекающая большее внимание, состоится в среду, когда ФРС опубликует свое решение об утверждении или отклонении планов банков по возврату капитала акционерам через выплату дивидендов и выкуп акций. Благоприятные результаты могут также позволить банкам осуществить более крупные выплаты, чем в предыдущие годы.

Результаты этой недели не обязательно предвещают вердикт ФРС, ожидаемый на следующей неделе. Иногда в предыдущие годы банки показывали сильные коэффициенты достаточности капитала в первой части тестов, но не проходили второй раунд, в котором используется более широкий набор критериев. Опубликованные в четверг результаты не включают в себя индивидуальные планы банков по распределению капитала.

ФРС завила, что банки понесли бы суммарные убытки по кредитам примерно в размере 383 млрд долларов, но все же удовлетворили бы ее минимальным требованиям к капиталу даже в сценарии, предусматривающем рост безработицы в США более чем в 2 раза, до 10%, и серьезные проблемы на рынках корпоративного кредитования и коммерческой недвижимости.

Представители ФРС связали позитивные результаты с тем фактом, что банки провели работу с проблемными кредитами, включая просроченные ипотечные займы, а также стабильно наращивали капитал для поглощения убытков на своих балансах в результате более жесткого регулирования после кризиса.

Как ожидается, в этом году второй раунд провалят меньшее число банков по сравнению с предыдущими тестами. В этом году только 13 из наиболее крупных и сложных банков должны будут проходить качественную проверку. Как заявляют представители ФРС, это отражает их выводы о том, что в целом банки улучшили свою способность отслеживать риски в реальном времени.

По данным ФРС, доля высококачественного капитала 34 банков от общих активов составила не менее 9,2%, что значительно выше установленного минимума в 4,5% даже в сценарии жесткого экономического спада. ФРС меняет детали своих сценариев рецессии ежегодно.

Одной из проблемных сфер для банков оказались кредитные карты – потери по таким ссудам выросли на 9% по сравнению с прошлогодним тестом, до 100 млрд долларов. Результаты некоторых банков в данном секторе в последнее время начали ослабевать, отчасти из-за увеличения субстандартных заимствований. Чиновники ФРС отметили, что наблюдают более высокие уровни просрочки платежей со стороны заемщиков в кредитных портфелях банков на фоне общего роста карточного кредитования.

Новым показателем для наиболее крупных и сложных банков на тестах этого года стал коэффициент дополнительного левериджа. Этот показатель, вступающий в силу в 2018 году, должен отражать достаточность капитала банков для покрытия их забалансовых позиций. Он, в частности, включает деривативы, которые стали одной из важных причин паники 2008 года. Ряд банков, в т. ч. Morgan Stanley и Goldman Sachs Group Inc., показали результаты на пару процентных пунктов ниже необходимого минимума по данному показателю в рамках сценария ФРС. В итоге это может ограничить их выплаты акционерам.

Помимо результатов, опубликованных в четверг, ФРС в непубличном порядке сообщила банкам, позволят ли им их планы по возврату капитала акционерам преодолеть минимальный порог, установленный ФРС. Если они не смогут этого сделать, им, возможно, придется единовременно сократить свои запросы по дивидендам или по выкупу акций.

Все банки США прошли первый этап стресс тестов

- 06 марта 2015, 02:43

- |

Первый этап тестирования, в котором участвовал 31 банк, можно назвать удовлетворительным.

Первый этап тестирования, в котором участвовал 31 банк, можно назвать удовлетворительным.2015 стал первым годом, сначала стресс-тестирования в 2009 г., когда все банки поддерживают необходимый уровень капитала, удовлетворяющий условиям эффективной устойчивости в случае развития неблагоприятного сценария, хотя Zions Bancorp (NASDAQ: ZION) (теряет 1.5% на постмаркете) чудом пролез в список прошедших банков, с коэффициентом достаточности капитала 5,1%, по сравнению с минимумом в 5%.

Citigroup (NYSE: C) имеет коэффициент 8,2% и легко прошла первый этап. Ранее отмечалось, что Citi имеет шансы на полноценное прохождение стресс тестов. Однако инвесторы ожидают результаты второго этапа.

( Читать дальше )

Стопроцентная ловушка для "быков"

- 15 марта 2013, 08:55

- |

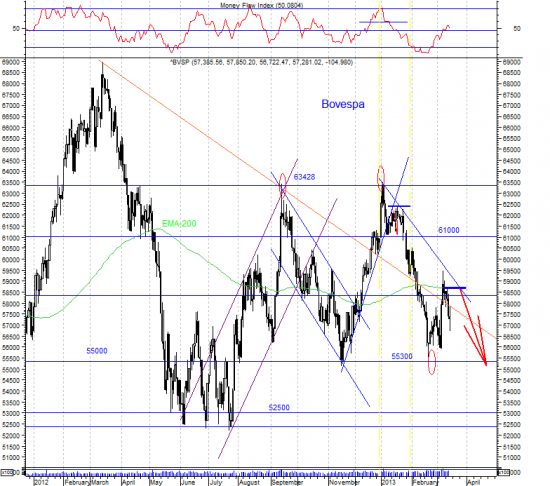

Перед началом прошлой недели мы прогнозировали спекулятивный рост рынка, перед началом нынешней — боковую динамику. Пока прогнозы сбываются — из четырех торговых дней на этой неделе два прошли под знаком роста и два под знаком снижения индекса ММВБ. Что дальше? Самостоятельной силы наш рынок не имеет, поэтому его динамика зависит от результатов заседания ФРС США, которое состоится на следующей неделе. Федеральный резервный банк установил процентную ставку на уровне 0 — 0,25% с декабря 2008 года и продолжает бесконечные программы количественного смягчения, чтобы сохранить фондовый рынок на плаву. С начала потрясений на финансовых рынках в августе 2007 года баланс ФРС колоссально вырос в размерах. Общая сумма активов Федеральной резервной системы возросла с $ 869 млрд. по состоянию на август 2007 года, до $ 3 трлн. в марте 2013 года. Динамику на следующую неделю предсказать сложно. Пока можно с уверенность сказать, что, как только индекс Dow Jones Industrial Average достигнет зоны сопротивления 14600 — 14800, у «быков» начнутся проблемы. Стопроцентная ловушка для наших «быков» заключается в том, что сырьевые рынке почти не реагируют на позитив американских фондовых рынков- фондовый индекс Бразилии снижается третий день подряд, фондовый индекс Австралии ASX200 сегодня прервал серию из трех дней снижения подряд (+1,25%), но все равно выглядит слабо. Рекомендуем инвесторам использовать все локальные подскоки рынка для закрытия длинных позиций.

( Читать дальше )

Двоечники легко справились с тестами ФРС

- 19 марта 2012, 21:54

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал